事後調査は文書による事前通知を要求しましょう

税務署の行政事務年度は7月に始まり翌年6月までとなっています。7月初めに定期異動が行われその後事後調査に移ります。コロナ禍でここ数年は、以前に行われたような事後調査は行われていませんでした。今年はどのようなものになるか不明ですが、早ければ8月初旬から実施されます。

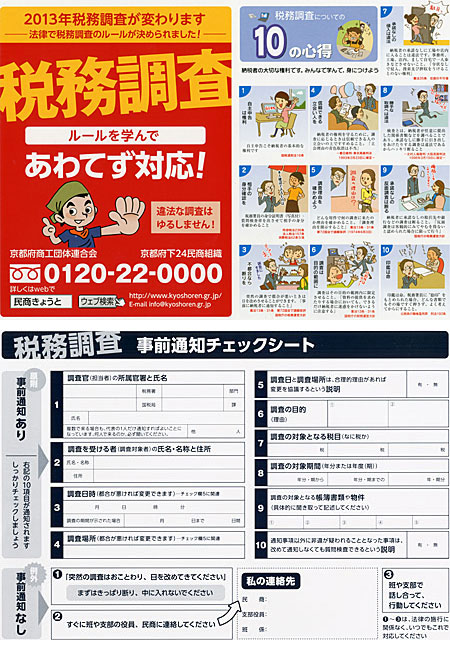

普通、事後調査は事前通知から始まります。税目・調査期間・調査日時・場所などを含む11項目の通知が必要で、事前通知を受けない調査は無効になります。

収支内訳書の督促などは文書で行っているにも関わらず、事後調査の事前通知は文書通知を行っていません。11項目の内容を文書で行うことが、間違いを防ぐ意味からも当然なことですが、税務署当局は頑なに拒み続けています。

事後調査は文書による事前通知が必要と主張しましょう。

(画像は京都府商工団体連合会のもの)

消費税インボイス制度。課税事業者も深刻な影響

今回は売上1000万円以上の課税業者が、インボイス制度がはじまる23年10月以降にどのようなことが起こるか、を考えてみます。

課税業者の届け出は主に4種類になります。①基準期間用(年間1000万以上の売上業者、2年先の事業年度に適用)②資本金1000万円以上の新設法人用③特定期間用(半年で1000万以上の売上業者、次年の事業年度に適用)④課税事業者選択届用(1000万以下の売上業者)用になります。

課税事業者は、インボイス番号発行のために23年3月末までに適格請求書発行事業者の登録申請書を提出する必要があります。そして、税務署から適格請求書に記載する「T」で始まる13桁の番号が通知され、23年10月以降の請求書等に記載する必要があります。その番号が入った請求書が「適格請求書」になります。免税業業者は発行できません。

課税業者は申告も調査も売上に関する「適格請求書」(自ら発行したもの)の控えが必要で、仕入・経費も「適格請求書」(取引先から発行されたもの)を揃える必要があります。その差引で申告を行います。売上のインボイス控えを紛失した場合、消費税脱税を疑われ、仕入・経費のインボイスを紛失した場合、問答無用で税額が控除されず、多くの消費税を払わなくてはなりません。

取引を委縮させ、相互監視と膨大な事務負担を業者に強制するものであり、インボイスを絶対に許すわけにはいきません。反対の声を上げ、制度廃止に追い込みましょう。